Christian Felber — Geld — Die neuen Spielregeln PDF

oder

Christian Felber — Geld — Die neuen Spielregeln

Ziel der Zusammenfassung ist es, wichtige Informationen kompakt zur Verfügung zu stellen.

Interessante ausgewählte Zitate zu Beginn des Buches:

Das Geld wird über das Schicksal der Menschheit entscheiden. Jacques Rueff

Der eigentliche Preis, den wir für unser Geld bezahlen, ist, dass es unser Denken darüber

einengt, was möglich ist – Geld baut unserer Vorstellungskraft ein Gefängnis.

YES!A journal of positive futures

Die Mehrheit der Bürger ist der Ansicht, in unserem Geldsystem zu den Zinsgewinnern zu

gehören. Helmut Creutz

Die gesamte Verschuldung in den G20, den 20 wichtigsten Volkswirtschaften der Welt, ist

heute um 30% höher als 2007, vor dem Beginn der Finanzkrise. Willian White

Ein Kollaps des Systems ist unausweichlich. Die Frage ist nicht ob, sondern wann.

Dirk Müller

Die schlimmste Krise seit der Großen Depression der 1930er Jahre hat bisher nicht dazu

geführt, die Aufmerksamkeit von Wissenschaft, Fachmedien und Politik auf monetäre

Grundfragen zu lenken und eine Reform der Geldordnung zum Bestandteil aktueller

Finanzreformen zu machen. Joseph Huber

Wer das Geld hat, macht die Regeln. Frank Stronach

Vorwort Geld und Demokratie – eine überfällige Hochzeit

Dieses Buch möchte die „Herrschaft des Geldes“ beenden, indem es

einen öffentlichen Diskurs über die herrschende Geldordnung anstößt;

konkrete und verständliche Alternativen zu allen wichtigen Elementen der herrschenden

Geld- und Finanzordnung vorschlägt und

einen demokratischen Prozess skizziert, wie wir von der gegenwärtigen Plutokratie und

Finanzdiktatur zu einer demokratischen Geldordnung kommen könnten.

Laut repräsentativer Umfragen wünschen sich in Deutschland und Österreich zwischen

achtzig und neunzig Prozent der Bevölkerung eine andere Wirtschaftsordnung als die

gegenwärtige.

Ein Systemwechsel oder besser: eine demokratische Weiterentwicklung der Geldordnung

kann nur von vielen gemeinsam in die Wege geleitet und von der höchsten Instanz der

Demokratie – dem Volk – beschlossen werden. Die indirekte Demokratie ist selbst zum Opfer

des Geldsystems und seiner Tendenz zur korruptiven Vereinnahmung, zum blinden

monetären Wachstum, zur finanzalchimistischen Selbstreferenzialität, zur „Umwertung aller

Werte“ und zur ungebremsten Konzentration ökonomischer und politischer Macht

geworden.

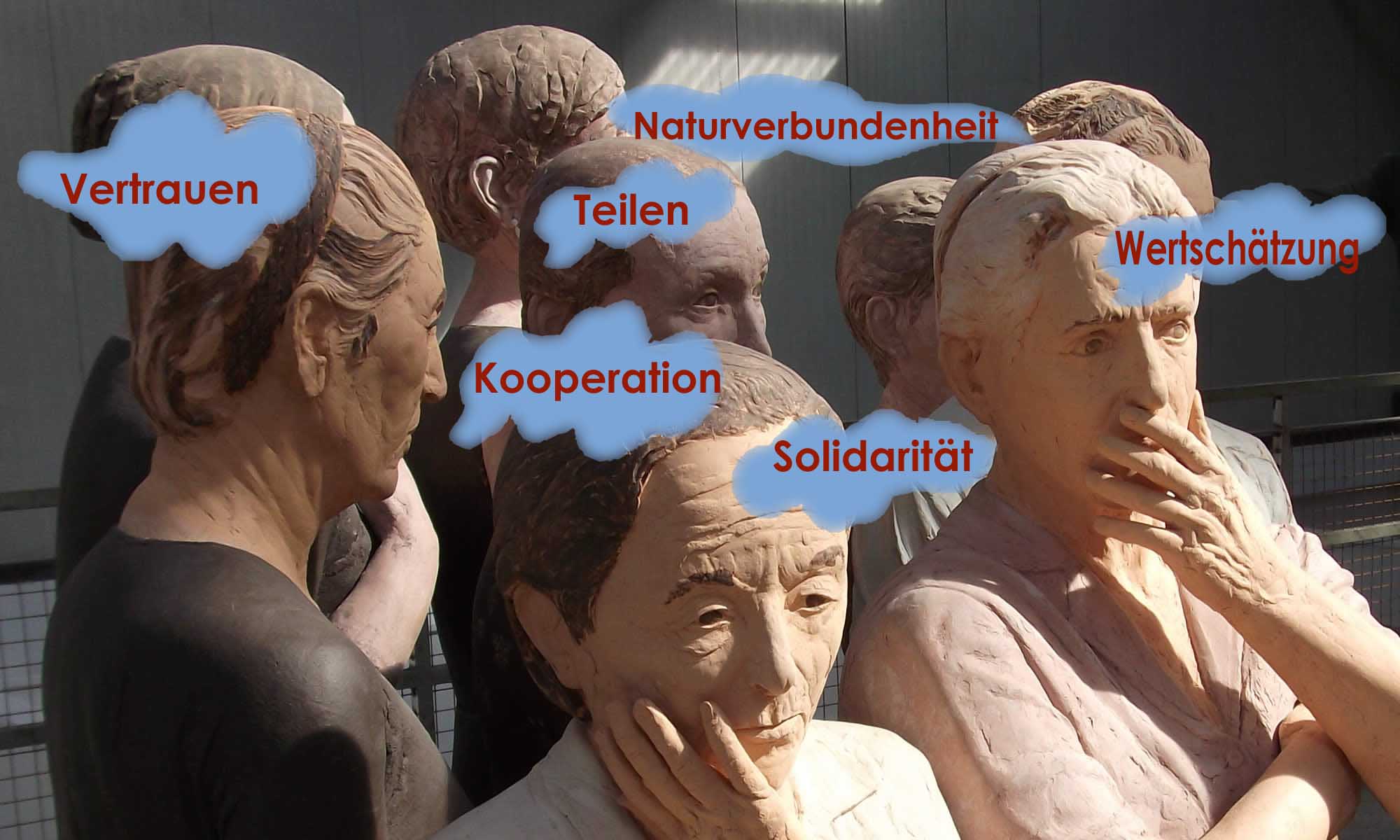

Ziel dieses Buches ist eine demokratische Geldordnung, welche die Freiheit aller erhöht

durch a) die gleiche Möglichkeit zur Mitgestaltung der Spielregeln b) die egalitäre Wirkung

dieser Spielregeln und c) ihre Tendenz zu Systemstabilität, Verteilungsgerechtigkeit und

Nachhaltigkeit. Je demokratischer sie zustande kommt, desto eher wird sie mit den

Grundwerten der Gesellschaft – Menschenwürde, Freiheit, Solidarität, Gerechtigkeit,

Nachhaltigkeit – übereinstimmen. Die Vision des Buches ist: Geld darf weder das Ziel des

Wirtschaftens noch ein privates Gut sein, sondern ein Mittel des Wirtschaftens und ein

öffentliches Gut. Geld soll von einer Waffe zum Werkzeug werden. Geld soll dem Leben

dienen, dem Gemeinwohl.

Intransparente Finanzdiktatur

In diesem Kapital wird anfangs die Evolution des Geldsystems (in Etappen gerafft) historisch

nacherzählt.

Zusätzlich einige wichtige Zahlen:

In Europa besteht die Basisgeldmenge M1 (Bargeld plus Girokontoguthaben) heute je nach

Land zwischen 5 und 20 Prozent aus Zentralbanknoten und Münzen und zu 80 bis 95 Prozent

aus Buchgeld.

In den USA wird nur noch die Hälfte des Bankgeschäftes im Licht der Bilanzen dokumentiert.

23 Billionen US-Dollar verharren im Schatten und brüten dort neue finanzielle Zeitbomben

aus.

Laut Insidern macht der Hochfrequenzhandel bereits über fünfzig Prozent des

Aktienhandelsvolumens in New York und Frankfurt aus.

Der globale Waren- und Dienstleistungshandel belief sich 2011 auf 22 Billionen US-Dollar,

das Welt-BIP auf 70 Billionen US-Dollar: zwischen einem und zwei Prozent des statistisch

erfassten Derivate-Umsatzes.

Dazu die passenden Fragen von Helmut Creutz: Ist der „Nebel um das Geld“ und seine

Spielregeln Teil der Herrschaft des Geldes? Es leuchtet wohl ein, dass Geld nur dann zur

Zufriedenheit der Menschen funktionieren und der Wirtschaft dienen kann, wenn wir es

gründlich durchschauen und bewusst gestalten – oder nicht?

Wer bändigt das globale Geld- und Finanzsystem?

Christian Felber geht dieser Frage nach und überprüft alle möglichen Institutionen wie

G20 und Finanzstabilitätsrat, Internationaler Währungsfonds, Welthandelsorganisation

WTO, Basler Ausschuss für Bankenaufsicht, Europäische Union, Vereinte Nationen UNO und

unabhängige ExpertenInnen. Er kommt zu dem Schluss, dass all diese Organisationen aus

verschiedenen Gründen nicht in der Lage oder willens sind, das System zu bändigen. Sein

Fazit: Angesichts des Versagens der Regierungen und der von ihnen beschickten

internationalen Organisationen und Gremien sowie der Fallen, die sich bei der Option der

Experto- oder Meritokratie auftun, erscheint dem Autor zum gegenwärtigen Zeitpunkt der

zielführendste Weg zu einer demokratischen Geldordnung über den Souverän, das Volk,

selbst. Aber wie könnte das Volk eine Geldordnung festlegen?

Der demokratische Geldkonvent

Dies wäre eine konsequente Weiterentwicklung des Prinzips der Gewaltenteilung. Diese

sieht eine ausgewogene Verteilung der Macht zwischen den Instanzen einer Demokratie vor.

Eine sinnvolle Verteilung der Macht zwischen Volk und Vertretung beginnt aber damit, dass

das Volk die Spielregeln festlegt, nach denen seine RepräsentantInnen „spielen“ dürfen.

„Echte Souveränität“ im Sinne der „höchsten Instanz“ bedeutet, dass die Bevölkerung eine

Reihe „souveräner Grundrechte“ genießen müsste:

1. eine bestimmte Regierung(skombination) wählen;

2. die Regierung abwählen

3. ein Gesetzesvorhaben des Parlaments stoppen;

4. selbst ein Gesetz initiieren und beschließen;

5. einen demokratischen Wirtschafts-, Geld-, Medien- oder Gemeingüterkonvent einberufen;

6. die Verfassung aus eigener Initiative abändern;

7. die Verfassung von Grund auf neu schreiben.

Dank der Geldkonvente könnte sich in der Bevölkerung das Bewusstsein bilden, dass es an

ihr liegt, nicht nur die Spielregeln für das Geldsystem zu schreiben, sondern letztlich die

Spielregeln für die Demokratie. Idealerweise folgen auf die Geldkonvente weitere

Themenkonvente und eines Tages der „Krönungskonvent“ – der Verfassungskonvent.

Was können die Kerninhalte der Geldkonvente sein? Die Inhalte sollten wirklich die

fundamentalsten Fragen der Geldordnung sein: Ist Geld ein öffentliches Gut? Wer schöpft

das Geld? Welches Ziel sollen Banken verfolgen? Dürfen Kredite für reine Finanzgeschäfte

vergeben werden oder nur für reale Investitionen? Müssen Kredite nur auf die finanzielle

Güte (Bonität) geprüft werden oder auch auf ihre ethische? Sind Kapitaleinkommen (Zinsen,

Dividenden, Kursgewinne) zulässig? Soll es Grenzen für die Ungleichheit geben? Soll es eine

kooperative Weltwährungsordnung geben? Es sollten ganz bewusst nur die großen Fragen

sein, denn Feinarbeit und Novellierung sind Aufgabe der Parlamente. Im Hauptteil des

Buches wurden 47 Fragen ausgearbeitet, die als Basis für einen kommunalen Geldkonvent

dienen können.

Entscheidungsverfahren für die Geldkonvente etc.

Vorgeschlagen wird, das SK-Prinzip oder die Methode des „Systemischen Konsensierens“

anzuwenden. WissenschaftlerInnen der Universität Graz haben dieses Verfahren entwickelt

und es findet in der Gemeinwohlökonomie Anwendung. Die Vorteile dieses Verfahrens:

Erstens können mehrere Vorschläge zur Abstimmung gebracht werden. Zweitens wird nicht

die Zustimmung gemessen, sondern der Widerstand – gegen jeden der eingebrachten

Vorschläge. Es gewinnt derjenige Vorschlag, der den geringsten Gesamtwiderstand erfährt.

Dahinter steckt ein einfacher Gedanke: Jede Regel, jedes Gesetz und jede Norm schränkt die

Freiheit eines Teils der Menschen in einem gewissen Ausmaß ein. Gleichzeitig erhöht sie

idealerweise die Freiheit einer größeren Gruppe in höherem Maße, deswegen wird sie ja

beschlossen. Von daher gilt es diejenige Lösung zu finden, welche die Freiheit von so

wenigen Menschen wie möglich so gering wie möglich einschränkt. Oder anders gesagt: die

Spielregel, die den geringsten Schmerz in der Bevölkerung verursacht.

Beim Systemischen Konsensieren gibt es zwei grundlegende Abstimmungsvarianten: die

grobe Arm-heben-Variante und die feinere Zehn-Punkte-Variante: Bei der Arm-hebenVariante

haben die Abstimmenden drei Möglichkeiten, ihren Widerstand zu zeigen:

1. Sie heben keinen Arm, das bedeutet, dass sie mit dem betreffenden Vorschlag grundsätzlich

einverstanden sind. Sie müssen nicht begeistert sein, nur haben sie eben auch nichts

dagegen (keinen Widerstand)

2. Sie heben einen Arm, hier macht sich Bauchweh bemerkbar oder es tauchen gewichtige

Fragen auf (leichter Widerstand)

3. Sie heben beide Arme. Damit legen sie ein Veto gegen den Vorschlag ein (schwerer

Widerstand.

Diese Methode ist gut sichtbar für alle und einfach zu zählen. Bei der Zehn-Punkte-Variante

versehen die Abstimmenden jeden einzelnen Vorschlag mit null bis zehn

Widerstandspunkten. Dieses Messverfahren ist feiner und differenzierter, allerdings nicht in

gleichem Maße sichtbar wie das Grobverfahren. Es ist die Standard-Methode bei OnlineAbstimmungen.

Und es ist auch die vorgeschlagene Vorgehensweise für die Geldkonvente.

Alle Wahloptionen am Ende des Buches (als Vorschlag der 47 Punkte für die Geldkonvente)

sind mit „WP = Widerstandspunkte : __ von 10“ versehen.

Ein weiterer wichtiger Aspekt beim Systemischen Konsensieren ist, dass der gegenwärtige

Status quo ein „Fixstarter“ unter den Vorschlägen ist, genannt „Nulllösung“. Damit soll

verhindert werden, dass sich von den Reformvorschlägen zwar einer klar durchsetzt, aber

immer noch einen höheren Widerstand erfährt als die alte Regelung – dann soll diese

bleiben. Das SK-Prinzip breitet sich seit einigen Jahren weltweit aus. Es ist eine humane

Hightech, eine prozessual effiziente Zukunftstechnologie.

Abschließend werden auf der Seite 45 des Buches noch zehn Gründe für das Abhalten von

Geldkonventen aufgeführt.

Geld als öffentliches Gut

Das gesamte Finanzsystem, also nicht nur die Gelderzeugung, sondern auch die

Kreditvergabe, das Bankengeschäft und alle anderen Finanzdienstleistungen, werden zu

einem öffentlichen Gut oder „Service Public“ nach Schweizer Rechtsverständnis. Das

bedeutet, dass die Versorgung der Wirtschaft und Bevölkerung mit Geld und Krediten eine

öffentliche Aufgabe wird und der Staat die Verantwortung dafür übernimmt, dass diese

Leistungen zum Wohle der Allgemeinheit erbracht werden.

Geld und Kredit werden getrennt. Geld wird ausschließlich vom Staat zur Verfügung gestellt

und nicht gleichzeitig von Privaten. Das steht zumindest sinngemäß bereits in zahlreichen

Verfassungen. Diese Verfassungstexte werden international entsprechend aufgeführt.

Vollgeld-Reform

Die Bank für Internationalen Zahlungsausgleich hält eine Verschuldung des Staates und der

privaten Haushalte von mehr als 85% des BIP jeweils und der Unternehmen von mehr als

90% des BIP für gefährlich – zusammen maximal 260% der Wirtschaftsleistung. Die Boston

Consulting Group unterbietet diesen Wert deutlich und empfiehlt als

Verschuldungsmaximum 60% je Sektor, in Summe 180% der Wirtschaftsleistung. Von beiden

Werten sind die OECD-Staaten mit durchschnittlich 314% Gesamtverschuldung weit

entfernt. Gesichert scheint: Gegenwärtig besteht bereits eine systemische Überschuldung.

Deshalb warnen auch zahlreiche Insider, vom Börsenguru bis zum Finanzmathematiker vor

dem großen Krach: Die Volkswirtschaft bricht unter der nicht mehr bedien- und

rückzahlbaren Gesamtverschuldung zusammen.

Wie könnte die private Geldschöpfung beendet werden? Seit einiger Zeit kursiert der

Vorschlag einer Vollgeld-Reform. Vollgeld steht für vollgültiges gesetzliches Zahlungsmittel.

Unter diesem Titel sind verschiedene Reformansätze vereint, die dahingehend

zusammengefasst werden können, dass das in vielen Verfassungen dem Staat (der

staatlichen Zentralbank) zugeschriebene exklusive Recht der Geldschöpfung auf Buchgeld

ausgeweitet und gleichzeitig den privaten Geschäftsbanken das gegenwärtige De-factoMonopol

auf Geldschöpfung entzogen wird. Die Vollgeld-ReformerInnen sind eine

wachsende Bewegung im deutschen und englischen Sprachraum, sie firmieren auch unter

der Bezeichnung Monetative, will heißen: Neben der legislativen, exekutiven und judikativen

soll es eine unabhängige monetäre Staatsgewalt geben, welcher das exklusive Recht der

Geldschöpfung und der Steuerung der Geldmenge übertragen wird. Dies sind die wichtigsten

Punkte des Vorschlages:

1. Die Notenbank erhält das ausschließliche Recht der Geldschöpfung, sowohl für Bargeld als

auch für Buchgeld. Alles in Umlauf befindliche Geld ist Zentralbankgeld, das diese gezielt

nach vorgegebenen Regeln geschöpft hat. Den Geschäftsbanken wird das Recht auf

Geldschöpfung, das ihnen nie explizit verliehen wurde, explizit entzogen.

2. Die Ausweitung oder Kontraktion der Geldmanege wird langfristig an der Ausweitung oder

Kontraktion der Wirtschaftsleistung orientiert, wobei das Instrument der

Geldmengensteuerung „antizyklisch“ eingesetzt werden kann. Um ein Überhitzen der

Konjunktur zu verhindern, kann die Geldmenge bei hohem Wachstum verknappt werden;

um eine Depression zu verhindern, kann in Zeiten der Flaute die Geldmenge erhöht werden.

3. Das Geld, das die Zentralbank in Umlauf bringt, fließt der Staatskasse zins- und schuldenfrei

zu. Damit kommt der Geldschöpfungsgewinn, die originäre Seigniorage (Differenz zwischen

dem Wert des Geldes und den Produktionskosten) direkt der Allgemeinheit zugute.

4. Geld fließt somit über Ausgaben des Staates an Unternehmen und Private, die es zur Bank

bringen und dort veranlagen. Über die Einlage von „Vollgeld“ landet dieses auf der Aktivseite

der Geschäftsbanken – entweder als Bargeld oder als Buchgeld-Forderung an die

Zentralbank. Auf der Passivseite wird eine Verbindlichkeit gegenüber der EinlegerIn

verbucht. Ganz so oder ähnlich, wie es heute in vielen Köpfen als „Mythos“ ankert. Die

Realität wird an die Fiktion angepasst. Dieses Vollgeld steht nun zur Kreditvergabe zur

Verfügung.

5. Damit die Banken nicht zusätzlich Geld „aus dem Nichts“ schöpfen können, werden die

Girokonten aus den Bankbilanzen ausgegliedert und als „Geldkonten“ im Besitz der

BankkundInnen angelegt, die reine Depots sind. Derzeit sind Girokontoguthaben ganz gleich

wie Spareinlagen Forderungen der SparerInnen an die Bank und Teil der Bankbilanz. Sie

befinden sich rechtlich im Besitz der Bank und sind im Falle einer Bankenpleite aus Sicht der

Kunden gefährdet, was ein System der Spareinlagensicherung auch für Girokonten

erforderlich macht. Vor allem aber ist die gegenwärtige Vermischung von Girokonten und

Sparkonten ein Teil des Geldschöpfungssystems, indem eine Bank einen soeben geschöpften

Kredit auf der Passivseite als Sichteinlage verbucht und damit gleich wieder in eine Einlage

verwandelt. Die bilanztechnische Trennung von Einlagen und Anlagen beendet die

Geldschöpfung durch private Geschäftsbanken.

6. Bei der Kreditvergabe wird Vollgeld von der Aktivseite der Bankbilanz auf das Geldkonto

(Depot) der Kredit-KundIn überwiesen. Aus der Sicht der Bank kommt es dabei zu einem

Aktivtausch auf der linken Seite der Bankbilanz. Bei diesem Vorgang verringert sich das

(Vollgeld-)Guthaben der Bank bei der Zentralbank, es wird umgewandelt in eine

Kreditforderung. Bildlich wird Vollgeld von der Zentralbank über die Aktivseite der

vermittelnden Geschäftsbank an das Publikum „durchgereicht“. Die Geldmenge bleibt dabei

unverändert, auf der Passivseite tut sich gar nichts. Die einzige Veränderung ist, dass der

gleiche Betrag an Zentralbank-Vollgeld dieser nicht mehr von der Geschäftsbank geschuldet

wird, sondern direkt von der KundIn (über ihr Geldkonto). Das ist auch ein Grund, weshalb

im Falle einer Bankinsolvenz das Vollgelddepot der KundIn außen vor bleibt – es handelt sich

um eine Direktbeziehung zwischen Kunde und Zentralbank, die Bank dient nur als Depot

oder elektronischer Tresor, die für Kunden ein Geldkonto verwaltet, dessen Inhalt jedoch im

Besitz des Kunden bleibt.

7. Erst wenn ein Kunde in eine Spareinlage wechselt, wandert Vollgeld von dem Geldkonto auf

ein Depot auf die Aktivseite(!) der Bankbilanz. Auf der Passivseite wird eine Forderung des

Kunden an die Bank verbucht. Dadurch wandert das Geld rechtlich in den Besitz der Bank

und ist im Falle der Insolvenz der Bank ausfallgefährdet. Für einen Teil der Sparanlagen

bräuchte es somit auch im Vollgeld-Regime eine Sparanlagensicherung, falls diese überhaupt

eine vernünftige Idee ist. Sie ist streng genommen eine Art staatlicher Investorenschutz: Die

Allgemeinheit nimmt den Sparern das Investitionsrisiko ab. Marktwirtschaft ist das nicht.

Wer als Kunde dieses Ausfallrisiko vermeiden möchte, legt sein Geld auf das Geldkonto. Dort

kann wirklich nichts passieren.

8. Geldsortenmäßig gäbe es im Vollgeldsystem nur noch Zentralbankgeld = Vollgeld. Heute

wird die in Umlauf befindliche Geldmenge der Zentralbank durch privat (giral) geschöpftes

Geld verwässert und vergrößert, so sehr, dass es umgekehrt ist: im großen See des privat

geschöpften Buchgeldes befindet sich nur noch ein sehr kleiner Zustrom von ZentralbankBuchgeld.

9. Das Halten von „Reserven“ erübrigt sich, weil alles Geld Reserve = vollwertiges

Zentralbankgeld ist. Die Mindestreserve entfällt. Eine Hundert-Prozent-Reserve, wie andere

sie vorschlagen, erübrigt sich aus demselben Grund. Das Bankgeschäft und die Bankbilanz

werden deutlich einfacher.

Welche Vorteile brächte eine Vollgeld-Reform mit sich?

effektivere Geldmengensteuerung; die Inflation kann durch direkte Steuerung der

Geldmenge besser unter Kontrolle gehalten werden

antizyklische Konjunktursteuerung

Geld käme nicht als Kredit (mit Zins und Wachstumszwang) in Umlauf, sondern über

öffentliche Ausgaben, schulden- und zinsfrei. Und ohne Wachstumszwang.

Die Geldschöpfungsgewinne kommen vollständig der Allgemeinheit zugute. Es wären

beeindruckende Summen (Schwankungsbandbreite bei einem oder zwei Prozent

Wirtschaftswachstum bzw. einem halben bis einprozentigem Geldmengenwachstum):

In der BRD 13,5 – 27 Mrd. Euro (BIP beträgt 2,7 Billionen Euro)

In Österreich 1,5 – 3 Mrd. Euro (BIP beträgt 315 Mrd. Euro)

In der Schweiz 3,8 – 7,5 Mrd. Franken (BIP beträgt 500 Mrd. Franken)

Hohe Umstellungsgewinne für den Staat:

In der Schweiz betragen die Sichtguthaben 385 Mrd. Franken, das ist

fast das Doppelte der Staatsschulden (211 Mrd. Franken), der Staat

wäre schuldenfrei.

In Deutschland und Österreich betragen die Sichtguthaben rund

achtzig Prozent der Staatsschuld.

In der EU und den USA ist es rund die Hälfte der Staatsschulden –

diese könnten halbiert werden, die Staatsschuldenkrise wäre massiv

entschärft.

Die Geldmenge bliebe dabei vollkommen konstant.

Die Zentralbank-Bilanzsumme würde durch die Umstellung um fünfzig Prozent ansteigen

(Euroraum), allerdings würde das zu keinerlei Inflation führen, weil nur die bereits jetzt von

den Geschäftsbanken geschöpfte Geldmenge – erstmals korrekt – in der ZentralbankBilanzsumme

abgebildet würde.

Durch die klare Trennung von Geldvermögen, das auf Banken lediglich deponiert wird und

bewusst investiertem Kapital kann derjenige Teil des Finanzvermögens, der „überflüssig“ ist,

weil er gar nicht realwirtschaftlich investiert werden kann, bewusst „befriedet“ werden. Geld

würde nicht arbeiten und keinen Renditedruck ausüben. Das gesamte System würde sich an

zwei Fronten entspannen: Der Druck wird herausgenommen und die Gefahr der Spekulation

verringert. Geld würde endlich Ruhe geben.

Der Konnex zwischen Spareinlagen und Kredit-Vergaben auf den beiden Bankbilanz-Seiten

würde wieder hergestellt. Es würde genau das erreicht, was dem landläufigen Verständnis

einer Bank heute entspricht.

Sollte das amerikanische Volk je privaten Banken erlauben, die Ausgabe ihrer Währung zu

kontrollieren, werden die Banken und die um sie wachsenden Konzerne, erst durch Inflation,

dann durch Deflation … den Leuten all ihre Habe nehmen, bis ihre Kinder eines Tages

obdachlos erwachen … Das Recht der Geldausgabe sollte den Banken genommen und dem

Volk zurückgegeben werden, wo es rechtmäßig hingehört. Thomas Jefferson

Regeln für Kreditvergabe

In einer demokratischen Geldordnung ist es nicht nur von grundlegender Bedeutung

wer das Geld schöpft

auf welchem Weg das Geld zu den Kreditinstituten kommt

welche Ziele Kreditinstituten vorgegeben sind, sondern auch,

für welche Verwendungszwecke Kredite vergeben werden dürfen.

Die Frage, wohin Geld fließt oder hin(ein)gegossen (lat. Invertere = hineingießen) wird, ist

entscheidend für eine menschliche Gesellschaft.

Wir könnten uns an die Frage der Kreditsteuerung mit drei Grundsatzfragen annähern:

1. Soll der Beitrag eines Kredits zum Ziel des Wirtschaftens gemessen werden? Sollen Banken

Kreditvorhaben neben einer finanziellen Bonitätsprüfung auch einer ethischen

Bonitätsprüfung unterziehen müssen?

2. Sollen Kredite auch für „spekulative“ Finanzinvestitionen oder ausschließlich für produktive

Realinvestitionen vergeben werden dürfen?

3. Sollen Kredite vorrangig in der Region vergeben werden, in der die Bankkunden ihre

Finanzvermögen einlegen?

Gemeinwohlorientierte Banken

Historisch gesehen waren die Banken früher sehr viel mehr auf das Gemeinwohl

ausgerichtet als sie es heute sind. 1999 gelang Mario Monti, dem damaligen BinnenmarktKommissar,

ein historisches Manöver gegen die Logik, gegen die Marktwirtschaft und gegen

die Demokratie. Sie eröffneten einen grenzenlosen Markt für Banken und

Finanzdienstleistungen:

ohne Größengrenze für Banken

ohne Aufsicht über diesen Markt

ohne jede Produktregulierung

völlig freier Kapitalverkehr in unregulierte Finanzmärkte

freier Kapitalverkehr auch in sämtliche Steueroasen der Welt

Wie können solche Vorgänge erklärt werden? Der langen Analyse kurzer Schluss: „There ist

no such thing as democracy“ Die gegenwärtige Form der Demokratie ist nicht in der Lage,

Märkte effektiv zu regulieren oder wirtschaftliche Macht zu dekonzentrieren. Es funktioniert

umgekehrt: Die Regulierer werden reguliert – von den Global Players, den systemrelevanten

Banken und ihren Verbänden. Nicht das Volk bestimmt die Finanz- und Geldordnung,

sondern mächtige Minderheiten machen Gesetze, die dann für die Allgemeinheit gelten, die

auch die Kosten zu tragen hat. Für eine alternative Wirtschafts- und Geldordnung bedarf es

eines neuen Demokratiemodells.

Ein paar Kernthesen zur Verbesserung der Gemeinwohlorientierung von Banken:

primäre Zielsetzung Gemeinwohl und Erstellung einer Gemeinwohl-Bilanz

konservatives Geschäftsmodell (Trennbankensystem)

Gewinne werden nicht an die EigentümerInnen ausgeschüttet

Ausstieg aus dem Zinssystem

Gemeinwohl-Prüfung aller Kreditvorhaben

Gemeinwohlorientierte Gewinnverwendung

Alle Punkte sind inhaltlich im Buch ausführlich dargestellt.

Systemische Betrachtung: Von der Anlage- zur Einlagebank

Bis ungefähr 1980 waren die privaten Finanzvermögen kleiner als die jeweiligen BIP der

wichtigsten Industrieländer. Seither ziehen sie ihnen davon. Der Global Wealth Report 2013

der Boston Consulting Group kommt auf 135 Billionen US-Dollar oder 190% der

Wirtschaftsleistung. Laut der Datenbasis von McKinsey hat das globale Finanzvermögen

2012 sogar 225 Billionen US-Dollar oder 312% des Welt-BIP erreicht. Weitere Zahlen zeigen

ein vergleichbares Niveau. Eine Volkswirtschaft kann, wie bereits argumentiert, nicht ein

immer größeres Vielfaches ihrer selbst an realen Krediten aufnehmen – dafür gibt es schlicht

keine Nachfrage, keine Investitionsmöglichkeiten und schon gar keine Tilgungskapazitäten

mit Zinszuschlag. Zudem wächst ab einem bestimmten Gesamtverschuldungsgrad die

Insolvenzgefahr akut.

Die Tatsache, dass die Eurozone 2014 auf eine durchschnittliche Staatsschuldenquote von

100% der Wirtschaftsleistung zusteuert, also 40% über dem vertraglich zulässigen Maximum,

verrät nicht nur, dass die Staaten stark überschuldet sind, sondern auch, dass viel zu viel

Privatvermögen vorhanden ist, das einerseits nach Veranlagung sucht und andererseits

politische Einflussnahme darauf nimmt, dass die Schulden weiter steigen.

Adieu, Kapitalrendite

Neunzig Prozent der Bevölkerung würden gewinnen, wenn es kein umverteilendes

Zinssystem gäbe. Dass zehn Prozent der Bevölkerung für das Zinssystem kämpfen und dieses

mit verschiedenen Argumenten (Risikoprämie, Konsumverzicht, Leihgebühr) verteidigen, ist

aus ihrer materiellen Interessenlage (Nettozinsgewinner) erklärbar. Schwer erklärlich ist,

dass ein viel größerer Teil der Bevölkerung Zinsen für gerechtfertigt und gerecht hält,

obwohl sie ihnen schaden und sie ärmer machen. Sie wissen nicht, dass sie NettozahlerInnen

sind und damit zu den VerlierernInnen des Zinssystems zählen.

Was müsste eine Finanzaufsicht mit Biss tun?

Zerteilung systemrelevanter Banken

Schließung oder Regulierung der Schattenbanken (ein Viertel aller Bankgeschäfte

wird im Schatten abgewickelt; weltweit sind dies Rekordwerte, die ein gleich hohes

Niveau erreichen wie die aktuelle Weltwirtschaftsleistung; zehn Jahre zuvor lag das

Volumen statt bei über 70 Billionen Euro noch bei 26 Billionen Euro)

Zulassungspflicht für Finanzprodukte

Strengere Eigenkapitalanforderungen

Zulassungsverfahren für Fonds

Schließen der Derivate (während sich 2012 die globale Wirtschaftsleistung auf 72

Billionen US-Dollar belief, machte die Summe aller von der Bank für Internationalen

Zahlungsausgleich registrierten Derivate-Kontrakte 633 Billionen US-Dollar aus, somit

mehr als zehnmal!! so viel wie die Weltwirtschaftsleistung)

Sichere Renten

Die „bewusstlose“ Rolle, die Geld heute zukommt, kann am Beispiel der Rentendiskussion

anschaulich dargestellt werden. Das in diesem Buch vorgeschlagene „Ende aller

Kapitaleinkommen“ wird von sehr vielen Menschen gar nicht für sich geprüft, abgewogen

und bewertet, sondern führt zu einem Angst-Reflex: „Und womit soll ich meine Rente

bestreiten?“ Obwohl Kapitaleinkommen nur zehn Prozent der Bevölkerung nutzen, glaubt –

seit dem Beginn der Rentenprivatisierung- ein viel größerer Teil, dass er ohne Zinsen,

Dividenden und Kursgewinne der Altersarmut preisgegeben wäre. Dieses Meinungsbild ist

ein absoluter Erfolg der kapitalistischen Ideologie: Ohne Finanzrenditen sind wir verloren. In

dem nachfolgenden Kapital zeigt Christian Felber auf, dass

die umlagefinanzierte Rente und der Generationenvertrag auch in Zukunft

problemlos finanzbar sind;

die demografische Bombe nicht das Problem ist – zumindest nicht für die

umlagefinanzierte Rente;

die Rentenvorsorge über die Kapitalmärkte die in allen Aspekten schlechtere

Alternative ist;

die politische Förderung der Privatvorsorge ein tiefer Schnitt ins eigene Fleisch ist

und

es eine ganze Reihe von Möglichkeiten gibt, die „Rentenlücke“ zu schließen und zwar

ohne Kapitalren(di)te.

Neben den Ausführungen zu sicheren Renten zeigt der Autor dann noch Wege für eine

globale Steuerkooperation auf, legt Gedanken zu Obergrenzen für Einkommen und Besitz

dar und schließt mit einer Abhandlung über Währungen – Zeit für ein Bretton Woods II.